репо с цк

Останутся ли ставки по вкладам такими же высокими?

- 21 января 2025, 07:06

- |

• ЦБ отчитался о снижении ставок по депозитам в 3 декаде декабря. Первое заметное снижение с февраля 2023, начиная с которого банковские ставки неизменно шли вверх.

Падение ставок • с пиковых 22,3% в середине декабря к 21,7% к его концу подтвердилось статистикой от начала января, те же 21,7%.

Ключевая ставка, вспомним, 21%. • Однодневная ставка денежного рынка сейчас – 20,5-21% (ставка операций РЕПО с ЦК). На самом деле, денежный рынок заметно выгоднее, т. к. реинвестирование полученного дохода на нем почти ежедневное. И базовые 20,5-21%% на горизонте года принесут 23-23,5% эффективной доходности.

Но чтобы предположить дальнейший вектор движения депозитных ставок, от денежного рынка и оттолкнемся.

И увидим • 2 нетипичных обстоятельства. Первое, денежная ставка недавно закреплялась выше ключевой (см. правый край верхней диаграммы). Второе, денежная ставка, начиная с лета 2024, заметно проигрывала средней ставке банковского вклада (нижняя диаграмма).

( Читать дальше )

- комментировать

- Комментарии ( 14 )

Тактика доверительного управления Иволги. Заработки в серой зоне

- 14 января 2025, 06:57

- |

0️⃣ Базовые предположения

• В декабре фондовый рынок России, и акции, и облигации, побывал в полноценной панике. Рост котировок после панических продаж (как и снижение облигационных доходностей) обычно имеет трендовую природу.

• Банки перестали галопировать по ставкам депозитов, рост доходности денежного рынка остановился вслед за приостановкой повышения ключевой ставки. Этого должно быть достаточно для смены тенденции перетока денег с фондового рынка в денежные инструменты.

• Инфляция, как представляется, теперь не главный макроэкономический индикатор для властей.

1️⃣ВДО

• Доходности снизились, но остаются высокими. Средняя доходность к погашению облигаций, входящих в наши портфели ВДО – около 35%, в 1,65 раза выше ключевой ставки. Это, как минимум, обеспечивает достаточный поток платежей. И покрывает упомянутую инфляцию.

• Мы вернулись к операциям покупки новых выпусков на первичном рынке и продаже их с премией на вторичном. Таких спекуляций мы избегали в течение второго полугодия 2024.

( Читать дальше )

Бедный юань!

- 26 декабря 2024, 07:09

- |

Или бедные мы, схватившиеся за него • 2 месяца назад. С того момента юаневое РЕПО с ЦК (денежный рынок в юанях на МосБирже), по совокупности, не порадовало ни процентом, ни ростом тела.

Бывает. • В Сводном портфеле PRObonds, куда мы собираем все свои торговые стратегии, на РЕПО с ЦК CNY приходится 7% активов. И теперь это единственные 7% вне рождественского отскока.

Но. Если не заниматься мелким самоуничижением… • Попробуйте купить доллары в московских обменниках. 20 декабря вступили в силу очередные санкции Минфина США, с долларами стало еще сложнее. С одной стороны, рубля теперь (должно быть) больше в расчетах, что для нас, россиян, плюс. С другой, он все менее конвертируем. Вроде бы первое противоречит второму. Не так сильно, если предположить, что курс рубля теряет еще частичку свободы.

В общем, • ничего хорошего в деградации рыночных механизмов ценообразования, в т. ч. валютного, не вижу. Управление курсом – кажущаяся неплохой тактика только на короткой дистанции. Валютные коридоры дорого стоят и в какой-то момент чреваты фатальными прорывами. Как • не вижу у рубля большого простора для укрепления. Ключевая ставка 21%, но доходности корпоративных облигаций, не идеальный, зато более рыночный индикатор стоимости денег – 30-40%.

( Читать дальше )

Тактика доверительного управления Иволги. Девальвация, структурный кризис, юань, рубль, ВДО и акции

- 04 декабря 2024, 06:54

- |

0️⃣ 2 базовых предположения для распределения и управления активами, исходя из оценки обстоятельств:

• 1) рубль продолжит слабеть,

• 2) экономика от перегрева переходит к структурному кризису.

1️⃣ Денежный рынок в юанях.

В ноябре мы добавили в линейку доверительного управления стратегию ДУ РЕПО с ЦК CNY. Посчитали биржевые юани наиболее надежным способом валютной диверсификации. Юаневое РЕПО в отличие от рублевого не имеет четкой ставки размещения денег. • В ноябре средняя дневная ставка составляла ~10% годовых. В первые дня декабря она всего 2,3%.

У нас есть Сводный портфель, который объединяет основные стратегии управления. До ноября в нем по трети занимали 3 стратегии: ВДО, Акции / Деньги и рублевое РЕПО. Теперь 7% от портфеля приходится на РЕПО юаневое. И • доля юаня продолжит увеличиваться. Снижение ставки размещения компенсируется ростом самого юаня к рублю.

2️⃣ Рублевый денежный рынок (РЕПО с ЦК в рублях).

Здесь • однодневная ставка размещения ушла к 21%. Не вполне типично: обычно ставка денежного рынка чуть ниже ключевой, которая как раз 21%. Но, видимо, рубли востребованы. • Эффективная ставка (с реинвестированием ежедневного дохода), таким образом, превысила 23% годовых.

( Читать дальше )

Сводный портфель (9,4% за 12 мес). Теперь + юань, который нам помог

- 28 ноября 2024, 07:14

- |

Как и всё фондовое и биржевое, Сводный портфель PRObonds результатами не блещет. Напомним, Сводный портфель – арифметическое суммирование наших базовых портфелей: ВДО, Акции / Деньги, РЕПО с ЦК в рублях и юанях.

Имеем 9,4% за последние 12 месяцев. Однако без заметной просадки в последнее время. А на рынке просадок было в избытке. Но объединение разных подходов и активов до сих пор способно удерживать портфель от погружения.

С прошлой недели Сводный портфель стал пополняться юанями (базовый портфель – PRObonds РЕПО с ЦК CNY. История сделок, они всегда публикуются до момента довершения, в нашем телеграм-канале под соответствующим тегом #сделки.

Юани заняли 7% активов. В итоге могут занять 25%. Но для этого юань должен продолжать расти к рублю. Будет это или нет, мы не знаем. Если нет, если юань вовсе пойдет дешеветь, мы купили немного. Если да, позиция будет наращиваться, увеличивая участие в росте.

На верхней группе графиков видно, как «выстрелило» юаневое РЕПО. Сводный портфель накапливал позицию постепенно и получил от нее мало. Но получил плюс, который сделал его динамику ровнее в это неспокойное время.

( Читать дальше )

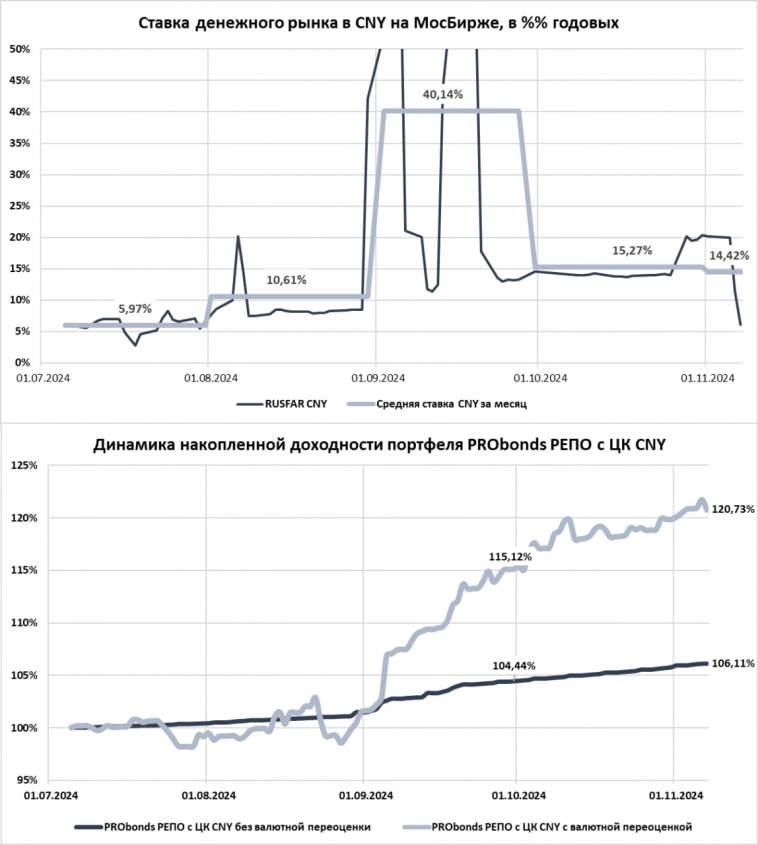

Ставки юаневого денежного рынка восстановились (11,9% годовых в ноябре)

- 21 ноября 2024, 07:02

- |

Юань продолжает если не галопировать по отношению к рублю, то точно рублю не проигрывать.

• Недавнее снижение ставок РЕПО с ЦК в юанях оказалось недолгим. Не задержавшись на 2-5%, они вернулись к более привычным 15-20% годовых. Средняя однодневная ставка с 1 по 19 ноября – 11,9%. Ниже октябрьской (15,3%), а тем более сентябрьской (40,1%). Но всё равно весьма агрессивна.

Та ситуация, когда писать особенно нечего. Всё интересное – на графиках. В формате портфелей PRObonds. • Юаневое РЕПО не просто впереди рублевого РЕПО или рублевого депозита, оно наращивает дистанцию опережения.

В прогнозах легче ошибиться, чем оказаться правым. Поэтому, • наблюдая за клинчем бюджетной и денежно-кредитной политик, ограничимся пожеланием рублю удачи.

Кстати, • рублевый денежный рынок, как видим, немного, но выигрывает у депозита (с учетом налоговых послаблений это справедливо только для крупных сумм). При долгом подъеме ключевой ставки так, в общем, и должно быть. Депозиты на подъем реагируют медленнее, даже с поправкой на опережающие предложения банков.

( Читать дальше )

Доверительное управление в Иволге. 1,2 млрд р., средняя доходность «на руки» за последние 12 мес – 13,4%. Добавление юаня и повышение минимума до 6 млн р.

- 19 ноября 2024, 06:47

- |

Ежемесячный срез результатов доверительного управления в Иволге.

Активы ДУ, несмотря на давление со стороны депозитов, вернулись к росту. • Прирост октября – 38 млн р., до 1 213 млн. Сентябрь закрывали с 1 1 75 млн, а 2023 год – с 1 166 млн р.

• Средняя доходность всех счетов под управлением за последние 12 месяцев, с ноября 2023 по октябрь 2024 – 13,4% «на руки» (после вычета комиссий и НДФЛ 13%). Это меньше средней ставки депозита: она за тот же период – 15,9%.

Но • на длинном отрезке времени мы оставляем депозит далеко позади (см. нижний левый график).

• Чуть более половины активов – портфели высокодоходных облигаций (стратегия ДУ ВДО). Правда, в их составе 40-45% — рубли в РЕПО с ЦК. Эффективная ставка для размещения рублей сейчас – 22,5-23% годовых. Рынок настраивает на осторожность.

• Остальная почти половина активов примерно поровну поделена между денежным рынком (стратегия ДУ РЕПО с ЦК) и Сводными портфелями. В ДУ Сводный портфель объединены ВДО, акции и денежный рынок.

( Читать дальше )

Юаневый денежный рынок кладет на лопатки депозит в рублях (даже под 20%+). А при Роснефти под 12% будет класть и дальше

- 14 ноября 2024, 07:06

- |

Иллюстрации уже случившегося – на графиках.

Историю юаневого РЕПО с ЦК (денежного рынка в юанях на Московской бирже) мы берем с момента, когда июньские санкции США окончательно прекратили существование в России организованного рынка резервных валют.

• Юань в сравнении с долларом и евро – слабый вариант для сбережений. Но если сравнивать с рублем, сгодится.

И не потому, что юань заметно к рублю вырос за приведенные неполные полгода. Этим уже не воспользоваться. А потому, что • есть убедительные предпосылки дальнейшего падения рубля.

Как пример • вспомним свежий облигационный заем Роснефтина 684 млрд р. под 12% в рублях до оферты через 1 год. При ключевой ставке 21%. Поблагодарим Роснефти за открытость и предположим, что бОльшая часть денежной эмиссии происходит с минимальными внешними проявлениями. Но обесценение денег в нынешней обстановке, вероятно, будет заметным и при 30-й ставке ЦБ.

В общем, • имеем недостаточно сомнений, что юань к рублю продолжит галопировать. А поскольку он, видимо, в некотором дефиците, еще и сможет давать далекий от нулевого процента за хранение. Подобное было с долларом, на предыдущем витке новейшей отечественной финансовой истории.

( Читать дальше )

Средняя доходность размещения юаней – 17,5% годовых (после санкций против МосБиржи). Добавьте сюда рост юаня к рублю

- 08 ноября 2024, 07:05

- |

На нижнем из приведенных графиков – история вложений в юань на денежном рынке Московской биржи. Мы отсчитали ее с июля, первого месяца после санкций на организованный российский валютный рынок. И облекли в формат публичного портфеля (помимо портфелей рублевого денежного рынка, акций и ВДО).

Россия только рублем не обойдется. Полноценного хождения доллара и евро больше нет. Юань, какое бы место он ни занимал в российских расчетах и глобальной финансовой системе – наиболее цивилизованный инструмент валютных вложений. Т. е. защиты от рублевой девальвации. Как нам представляется.

А • насчет девальвации мы беспокоимся и думаем.

• Идея портфеля РЕПО с ЦК CNY проста. Покупка юаней на Московской бирже, размещение их в юаневом РЕПО с ЦК там же. Примерные дневные ставки размещения приведены на верхнем графике. Поскольку они очень волатильны (за основу берем индекс (RUSFAR CNY), мы посчитали среднюю для каждого месяца.

• Ликвидность вложений – мгновенная. Деньги блокируются на ночь, в течение дня они полностью доступны, для выхода из юаней, для вывода рублей или юаней с биржи.

( Читать дальше )

Сводный портфель PRObonds (10% за 12 мес). Диверсификация и немножко нервно

- 01 ноября 2024, 06:47

- |

Всё фондовое в России опять падает.

Наш Сводный портфель PRObonds диверсифицирован всего по 3 инструментам:

o денежный рынок (РЕПО с ЦК, текущая доходность 22,5-23%),

o высокодоходные облигации и акции (средний рейтинг BBB-, доходность к погашению поднялась почти до 34%),

o акции (в соответствии с Индексом голубых фишек + акции АПРИ).

И с такой диверсификацией он тоже проседает.

В сравнении со средой очень сдержанно. • Результат портфеля за последние 12 месяцев – ровно 10% после вычета комиссий. Или 11% после вычета комиссий и НДФЛ (13%) – в исполнении доверительного управления Иволги.

• Цифры для сравнения. Индекс высокодоходных облигаций Cbonds за последний год имеет 4,4% дохода, а Индекс голубых фишек с учетом дивидендов упал за год на -12,3%.

• Нас на плаву держит денежный рынок, его в активах портфеля чуть менее 2/3. И чаще удачные ребалансировки между инструментами.

Хотя сейчас, возможно, у нас избыток акций и облигаций. На перспективу, должно быть, пригодится. Однако если рынок тех и других сегодня-завтра покажет еще -5%, мы это почувствуем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал